Chaque épisode de crise financière internationale1, depuis la fin des années 1970, a été à l'origine d'une refondation des théories économiques de la crise. Cette démarche a conduit la recherche tant théorique qu'empirique à élargir sa définition de la crise financière internationale. D'une approche centrée sur les crises de change, les déséquilibres macro-économiques (modèles de première génération - Krugman, 1979) et les politiques monétaires (modèles de crises auto-réalisatrices dits de seconde génération, Obstfeld, 1996), la littérature moderne est revenue aux facteurs de vulnérabilité des systèmes bancaires et financiers (modèles dits de "troisième génération"). Cette approche a conduit à revisiter les approches fondatrices de la crise financière (Thornton, 1802, Bagehot, 1873, Keynes (1930, 1936, 1937), ancrées dans l'examen de ces fragilités et, à étendre à l'économie ouverte les modèles anciens qui en formalisaient l'analyse (Diamond et Dybvig, 1983 revus par Chang et Velasco, 1999, Fisher, 1933 et Minsky, 1986 renouvelés par Bernanke et Gerler, 1989 et Mendoza, 2005). Cette démarche fonde ce qui a été baptisé "modèles de troisième génération". Ces modèles de troisième génération peuvent-ils rendre compte des mécanismes de crise à l'œuvre dans les économies émergentes? Nous nous proposons de montrer, dans cet article, que malgré l'hétérogénéité de ces modèles, une lecture synthétique de leurs apports centrée sur les notions de "fragilité financière" et "d'illiquidité" peut contribuer à construire une réponse théorique rigoureuse de ces mécanismes. Notre question de recherche peut donc être résumée ainsi : Dans quelle mesure les approches de l'illiquidité et de la fragilité financière proposée par les modèles de troisième génération permettent-elles d'expliquer les crises financières internationales subies par les économies émergentes (EM)?

Cette question implique à nos yeux trois types de développements. Le premier consiste à définir les concepts de fragilité financière et d'illiquidité. Nous nous proposons de montrer que la définition de ces notions, ancrée dans les écrits fondateurs de l'analyse des crises, peut constituer une grille de lecture synthétique des modèles de troisième génération. Le second type de développement consiste à examiner les mécanismes de crise résultant de ces concepts et leur applicabilité aux crises des EM. Nous centrerons cette analyse sur les épisodes de crise des EM à la fin des années 1990 et nous attacherons à en montrer la pertinence dans ces cas. Notre travail consistera à proposer une analyse théorique de cette question. Un troisième type de développement serait de conduire des tests statistiques empiriques de ces résultats théoriques. Cela fera l'objet de développements de recherche ultérieurs. Notre travail sera donc dans cet article basé sur une analyse théorique rigoureuse de notre question de recherche.

Nous avons choisi d'examiner cette question dans le cadre des crises des EM de la fin des années 1990. Nous justifierons à présent succinctement ce choix. La fin des années 1990 a été marquée par la multiplication des crises financières dans les économies émergentes: crises asiatiques (Corée, Thaïlande, Philippines, Malaisie) en 1997-98, Brésil et Russie en 1998, Argentine en 2000 pour citer les plus marquantes. Ces épisodes de crise ont la particularité de se concentrer dans les économies émergentes et d'être particulièrement coûteuses2. Elles présentent par ailleurs une régularité empirique qui nous semble remarquable : elles prennent le plus souvent la forme de crises de liquidité généralisées incluant systématiquement des épisodes de "Sudden Stops". Cette illiquidité généralisée est caractérisée par la simultanéité de quatre formes de "crises" (Jeanne, 2002) :

-

une crise boursière et/ou immobilière (krach immobilier et/ou krach boursier) associée à l'illiquidité du marché des actifs3

-

une crise de change marquée par l'illiquidité du marché des changes4;

-

une crise bancaire caractérisée par l'illiquidité du système bancaire5 et pouvant conduire à des faillites bancaires particulièrement destructrices

-

des épisodes de fuites des capitaux ou Sudden Stops (SuSt)6 impliquant l'illiquidité des transactions financières transnationales.

Cette dernière forme retiendra particulièrement notre attention dans cet article, car elle constitue une situation spécifique et nouvelle d'illiquidité internationale associée aux crises financières. L'ampleur de ces crises et leur forme spécifique et nouvelle (illiquidité internationale généralisée avec Sudden Stop), en font, à nos yeux, un cadre d'analyse particulièrement intéressant des mécanismes d'illiquidité internationale proposés par les modèles de troisième génération. Notre analyse du pouvoir explicatif de ces modèles, lus à travers les concepts de fragilité financière et d'illiquidité, sera donc conduite dans le cadre de ces épisodes de crises avec SuSt.

Notre question de recherche peut alors être précisée de la manière suivante : Dans quelle mesure les approches de l'illiquidité et de la fragilité financière (approches fondatrices et modèles de troisième génération) permettent-elles de rendre compte du rôle des Sudden Stops dans les crises financières subies par les économies émergentes à la fin des années 1990? Nous proposerons une analyse théorique de cette question, appuyée sur les textes fondateurs de la littérature consacrée à l'illiquidité et sur les modèles de troisième génération.

La suite de cet article sera organisée comme suit. Dans une première partie, nous définirons les concepts d'illiquidité, d'insolvabilité et de fragilité financière. Dans une seconde partie, nous décrirons les deux canaux de l'illiquidité que nous identifions : "l'illiquidité soudaine" et "l'insolvabilité généralisée". Nous présenterons les mécanismes à l'œuvre dans ces processus et montrerons qu'ils peuvent être identifiés dans les épisodes de SuSt. Enfin, dans une troisième partie et en guise de conclusion, nous nous interrogerons sur les pistes de réflexion ouvertes par notre analyse, qui soulève la question de la capacité de la crise financière actuelle à alimenter des mécanismes d'illiquidité généralisée dans les EM.

1. Définitions : illiquidité, insolvabilité, fragilité financière

Les approches fondatrices de la crise financière, que nous abordons à travers les travaux Thornton, Bagehot, Keynes et Minsky, présentent à nos yeux deux traits communs fondamentaux :

-

ils définissent la crise comme une situation d'illiquidité du système financier;

-

ils identifient deux "canaux" de la crise financière : l'insolvabilité et l'illiquidité

Illiquidité : définition

L'illiquidité généralisée peut être caractérisée par l'insuffisance des moyens de paiements (monnaie domestique, devises étrangères) requis pour réaliser les transactions (Thornton, 1802). Elle est généralement associée à des situations de panique (ventes massives d'actifs, retraits massifs des déposants dans les banques). Ces paniques peuvent être fondées (faillites bancaires avérées) ou non (rumeurs de faillites, dont la seule anticipation revêt un caractère auto-réalisateur). L'insuffisance de liquidités peut prendre des formes différentes selon les composantes du système financier affecté :

-

absence de parties preneuses face à des ventes massives de titres sur les marchés financiers ou immobiliers

-

manque de devises étrangères face à des ventes massives de monnaie domestique sur le marché des changes

-

insuffisance de monnaie domestique centrale dans les réserves bancaires en présence de ruée sur les dépôts bancaires

Ces différentes manifestations de la crise d'illiquidité peuvent alimenter la chute des cours (krach boursier et/ou immobilier, dépréciation ou dévaluation monétaire), la hausse des taux d'intérêt, et par suite le blocage des transactions du système financier. Ces différentes formes de crise peuvent par ailleurs se propager et s'auto alimenter. Cela implique qu'une crise de liquidité apparaissant sur une des composantes du système financier (secteur bancaire, marchés de capitaux, immobilier, ou marché des changes) peut s'étendre par des mécanismes de contagion aux autres secteurs et bloquer le fonctionnement du système financier dans son ensemble.

Or, un blocage du système financier a des répercussions sur le reste de l'économie. En effet, l'investissement et le financement de l'exploitation des entreprises (Besoin en fonds de roulement) sont contraints par l'absence de financements disponibles (contraction du crédit et des marchés boursiers); le renchérissement du crédit (hausse du taux d'intérêt et/ou dépréciation monétaire dans le cas d'emprunts en devise) peut également pousser à la faillite les entreprises (et des ménages) qui avaient emprunté à des conditions plus favorables (l'emprunt devient insoutenable – on parle "d'effet bilan"). De tels mécanismes conduisent à une contraction de la production (ralentissement ou récession) et a des effets en termes d'emploi et de consommation.

De tels scénarios "catastrophe" ont été observé dans les crises les plus violentes des EM dans les années 1990, rappelant la grande dépression de 1929 et les effets d'une crise de "debt deflation" (crise de dette et de déflation)7.

Deux canaux de l'illiquidité : illiquidité soudaine et insolvabilité

L'illiquidité peut résulter de plusieurs mécanismes. Parmi ceux-ci, nous nous proposons de distinguer deux voies d'intervention ou "canaux de l'illiquidité" : l'illiquidité "soudaine" et "l'insolvabilité généralisée".

L'illiquidité soudaine correspond à l'apparition d'un assèchement de liquidités sur l'un des composants du système financier (système bancaire, marchés de titres : marchés de capitaux et/ou marché immobilier, marché de devises), sans que celui-ci soit justifié par les conditions internes de ce système (absence de risque de faillite par exemple). Elle résulte a priori d'un choc externe.

Cette illiquidité "soudaine" peut néanmoins se propager à l'ensemble du système financier et déclencher une crise. Cette extension de l'illiquidité est cependant conditionnée à la présence de "fragilités" internes au système financier, qui empêchent le marché d'absorber le choc. Ces fragilités correspondent à des déséquilibres financiers que nous décrirons ci-après.

L'insolvabilité massive renvoie à une situation où apparaissent des faillites en grand nombre, soit parmi les agents du système financier (banques, institutions financières) soit au sein des entreprises non financières. Ces faillites résultent de l'excès de risque pris par les entreprises ou les banques : elles sanctionnent un degré de fragilité financière excessif, devenu insoutenable. Or, le rôle d'intermédiaire financier des banques implique que des faillites généralisées parmi leurs clients ou au sein du secteur bancaire se propageront, d'abord au sein du système bancaire, puis parmi les autres agents économiques (qui perdent leurs dépôts et épargne). L'impact systémique des faillites bancaires peut alors aboutir, via l'apparition de "paniques" ou "runs", à une disparition des liquidités disponibles sur le marché financier. Dans ce cas, la crise a une origine interne ou endogène : elle résulte d'un niveau de fragilité financière (insolvabilité) trop élevé des agents économiques.

Notons que ces deux canaux de l'illiquidité reposent sur le concept de "fragilité financière". En effet, la présence d'une telle fragilité constitue une condition nécessaire au développement du premier canal d'illiquidité. Si les entités économiques ne sont pas "fragiles", alors un choc de liquidité sera absorbé et ne déclenchera pas de crise. Mais a contrario, en présence de fragilité financière, un tel choc peut déclencher une crise systémique. Le développement du premier canal d'illiquidité "soudaine" est donc conditionné à la présence de fragilité financière. Le second canal résulte directement de la fragilisation financière. Si le degré de fragilité financière devient trop important, alors des situations d'insolvabilité apparaissent; elles peuvent suffire à alimenter une crise de liquidité "endogène". Nous définirons à présent plus précisément le concept de fragilité financière.

Caractérisation de la fragilité financière

Le terme de fragilité financière est emprunté à Minsky (1986) et à sa "Théorie de l'Instabilité Financière". Nous définissons le terme de fragilité financière comme un facteur de risque d'illiquidité, résultant de déséquilibres de bilans, conformément à l'approche de Minsky, que nous étendons. Nous la caractérisons à partir de trois formes :

1/ l'endettement devient insoutenable (proposition initiale de Minsky) : les flux de trésorerie opérationnels sont (ou deviennent) inférieurs au service de la dette (profits insuffisants et/ou endettement excessif);

2/ il existe un décalage de terme entre l'engagement financier (le financement) et la source de revenus (l'investissement), généralement qualifié de "maturity mismatch" ("écart de maturité" ou "désajustement d'échéance"); c'est le cas par exemple si l'on finance un investissement de long terme par des emprunts à court terme;

3/ il existe un décalage monétaire entre la devise dans laquelle est libellé l'engagement financier et celle des profits générés par l'investissement, généralement qualifié de "currency mismatch" (décalage de devise); c'est le cas par exemple si l'on emprunte en devise étrangère pour financer un investissement qui génèrera des ventes en monnaie domestique.

Une économie sera d'autant plus fragile financièrement que les entités économiques qui la composent (banques et entreprises) se seront engagées dans des transactions présentant l'une (et a fortiori plusieurs) de ces caractéristiques.

Nous avons indiqué que ces formes de la fragilité financière constituent des conditions au développement de l'illiquidité. Nous expliciterons à présent ces mécanismes.

Voies d'intervention de la fragilité financière dans les mécanismes de l'illiquidité

Le premier critère de fragilité financière (endettement non soutenable) conduit logiquement les entités économiques concernées au défaut. En effet, l'insuffisance de profit face aux engagements financiers conduit à une élévation de l'endettement et à l'imputation de pertes sur les capitaux propres8, jusqu'à leur épuisement. Le recours à des fonds externes supplémentaires devient alors impossible : l'illiquidité révèle l'insolvabilité. Dans le cas (2) (maturity mismatch), il suffit en principe aux entités concernées de renouveler leurs financements jusqu'à la maturité de l'investissement (ces entités sont illiquides mais solvables). Toutefois, ces entités s'exposent à un double risque :

-celui d'une élévation des taux d'intérêt; dans ce cas, ces entreprises deviennent insolvables "ex post" si les profits, dépendant des contrats d'investissement passés, ne couvrent plus le nouveau coût du financement (situation similaire au critère 1).

-celui d'un assèchement des liquidités sur le marché. L'entreprise peut être solvable mais sera en situation de "cessation de paiement" car elle ne trouve plus de crédits pour renouveler sa dette.

La nécessité d'un renouvellement permanent de l'endettement constitue donc une source de vulnérabilité, rendant la liquidité de l'entreprise dépendante des conditions du marché financier. Le renchérissement du crédit peut générer l'insolvabilité9, un assèchement de fonds sur les marchés de capitaux peut conduire à l'illiquidité (cessation de paiement).

Enfin, dans le cas (3) (currency mismatch), les entités concernées devraient pouvoir faire face à leurs échéances par une transaction de change. Mais là encore, elles s'exposent à un double risque :

-celui d'une dégradation des conditions de change rendant la contre-valeur en devise des profits incompatible avec l'échéance financière en devise : l'entreprise devient insolvable10.

-celui d'une suspension de convertibilité rendant la transaction de change impossible; l'entreprise même solvable ne peut pas faire face à ses engagements financiers passés car elle ne peut pas se procurer de devises; elle se révèle illiquide (cessation de paiements).

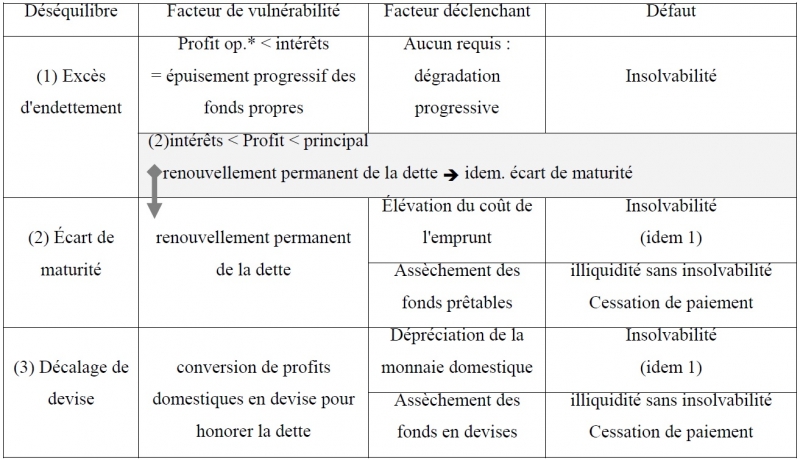

Le concept de fragilité financière, que nous définissons en référence au risque d'illiquidité des agents privés, repose donc sur trois sources possibles de déséquilibres : endettement excessif, écart de maturité et décalage de devise. Le 0 (voir annexe) synthétise ces facteurs de risque et leur voie d'intervention dans les risques d'illiquidité ou d'insolvabilité.

Le premier critère (excès d'endettement) est directement à l'origine de l'insolvabilité des entités économiques concernées. Les deux autres (écarts de devise ou de maturité) rendent les entités concernées éligibles à l'insolvabilité en cas de dégradation des conditions du marché financier, et à la cessation de paiement (illiquidité), même en l'absence d'insolvabilité, en cas d'assèchement des fonds prêtables ou des devises étrangères sur le marché financier, c'est-à-dire d'illiquidité soudaine.

Aussi, une situation d'illiquidité peut résulter de deux types de situations :

- "l'insolvabilité" des agents, résultant d'un déséquilibre de structure de leurs bilans initiaux (surendettement) ou révélé par la dégradation des conditions du marché financier (décalage de maturité et/ou de devise);

- "l'illiquidité soudaine", c'est-à-dire l'assèchement des fonds prêtables et/ou des devises externes, en présence de décalage de maturité et/ou de devise.

Nous avons succinctement défini les concepts d'illiquidité et de fragilité financière, en montrant que la fragilité financière constitue une condition ou un moteur de l'illiquidité. Nous allons à présent rendre compte des fondements théoriques de ces mécanismes, et discuter de leur applicabilité à une forme particulière d'illiquidité : les SuSt.

2. Fragilité financière et illiquidité : des approches fondatrices aux modèles de crises financières modernes

Les fondements des approches de la crise en termes d'illiquidité remontent aux analyses des épisodes de crises du XIXème siècle et de 1929. Les deux canaux de l'illiquidité sont déjà décrits dans ces travaux, avant de faire l'objet d'une attention renouvelée et étendue aux crises internationales dans les modèles de 3ème génération.

L'illiquidité soudaine

Reprenant les thèses de Thornton (1802), Bagehot (1873) montre déjà que la présence de fragilité financière bancaire (écart de maturité des bilans bancaires) implique qu'un choc externe de liquidité suffit à alimenter une panique financière. Ainsi, des retraits de fonds réalisés par des puissances étrangères auprès des banques britanniques ou de simples rumeurs de faillites bancaires ont pu déclencher des ruées sur les dépôts. Bagehot montre que cela est rendu possible par l'illiquidité structurelle des bilans bancaires (écart de maturité). Or, cette panique, en propageant l'illiquidité à l'ensemble du système financier, peut impliquer un effondrement du crédit et une extension de la crise au secteur productif. On retrouve dans ce processus le premier canal de l'illiquidité "soudaine" : en présence de fragilité financière (écart de maturité ici), l'illiquidité génère l'insolvabilité.

On peut alors s'interroger sur le pouvoir explicatif de cette première voie d'intervention dans les crises financières internationales modernes et plus particulièrement dans les épisodes de sudden stops. Les modèles de crise de troisième génération explorent cette piste théorique. Ils nous semblent constituer, à ce titre, des prolongements des approches fondatrices des crises de liquidité.

Trois modèles de troisième génération, quasiment contemporains (Calvo, 1998, Chang et Velasco, 1999, Krugman, 1999), rendent compte des mécanismes d'illiquidité à l'œuvre dans les épisodes de SuSt.

Chang et Velasco proposent un modèle mathématique de run, dans le cadre d'une économie ouverte. Ils montrent qu'en présence de "déséquilibres" de la structure financière (fragilité financière des agents économiques domestiques) des équilibres multiples apparaissent, dont un équilibre de run. Les mécanismes et effets de ces paniques financières formalisent les analyses que proposaient déjà Bagehot. Mais dans ce modèle "moderne", le run n'est plus uniquement le fait des déposants : le run est réalisé par les créanciers internationaux qui sont engagés à court terme ou ont des positions liquidables à court terme (investissements de portefeuille). Ces retraits soudains et massifs des créanciers internationaux prennent la forme d'un "run international", ou Sudden Stop. Son déclenchement est conditionné à l'existence ex ante de fragilité financière internationale.

Les effets de ces "reflux de capitaux" ou SuSt ne sont alors pas limités au système bancaire. Ils affectent les autres secteurs de l'économie, ainsi que l'ont montré Calvo (1998) et Krugman (1999). Impliquant un ajustement de la demande globale pour Calvo, et de celui de la production et de l'investissement pour Krugman, la fuite des investissements étrangers conduit à une dépréciation réelle de la monnaie domestique et à des vagues de faillites des entreprises. Ces conséquences ont par ailleurs tendance à renforcer la panique financière.

Les modèles des Calvo (1998), Krugman (1999) et Chang et Velasco (1999), conduisent donc à considérer que les phénomènes de "sudden stop" peuvent être assimilés à des chocs de liquidité externes. Ils nous permettent d'identifier deux canaux de propagation de l'illiquidité suite à un SuSt : un canal financier et un canal d'ajustement de la demande. Ils montrent par ailleurs que le déclenchement de ces mécanismes est conditionné à la présence ex ante de fragilité financière internationale, celle-ci étant caractérisée par deux éléments principaux : l'écart de maturité (maturity mismatch) et le décalage de devise (currency mismatch).

L'application des mécanismes financiers de la crise aux SuSt nous a donc conduits à identifier des mécanismes répondant à des logiques similaires à celles déjà mises en évidences dans les approches fondatrices de la crise : l'illiquidité soudaine qu'ils matérialisent peut déclencher une crise systémique en présence de fragilité financière internationale.

Cette analyse nous semble porter un double intérêt théorique. Elle suggère tout d'abord que les mécanismes par lesquels l'illiquidité peut alimenter l'insolvabilité ont un caractère immuable; le caractère fondateur des approches de Thornton & Bagehot nous semble à ce titre réaffirmé. Elle contribue par ailleurs à étendre ces analyses à l'économie ouverte et à un cadre d'analyse moderne et international; la définition de la fragilité financière internationale que nous avons proposée, ainsi que les canaux de transmission d'un SuSt que nous avons identifiés, nous semblent à ce titre constituer des apports théoriques intéressants.

Second canal de l'illiquidité : l'insolvabilité généralisée – des approches fondatrices aux crises financières modernes

La seconde voie de la crise que nous évoquons repose sur une "transformation" de l'insolvabilité en illiquidité généralisée. Cela s'appuie sur des mécanismes ancrés dans une dynamique cyclique de l'économie. Thornton, en 1802, pose déjà les fondements d'une telle approche : il explique que des anticipations économiques optimistes alimentent une dynamique cumulative et un excès de prise de risque de la part des entreprises et des banques (emballement du crédit et risque d'insolvabilité croissant); Le retournement du cycle déclenche une crise bancaire. Cette dynamique cyclique trouve des prolongements et approfondissements dans les travaux de Keynes et de Minsky.

Approches fondatrices

Une lecture synthétique a posteriori des thèses keynésiennes consacrées à la théorie de la préférence pour la liquidité (1936), au fonctionnement des systèmes financiers (1930) et au "motif de finance" (1937 a-e) permet de dégager une compréhension globale de la dynamique de la crise dans l'approche keynésienne (Sinapi, 2007). Celle-ci établit les interactions entre les marchés financiers (anticipations de cours), les banques (offre de crédit) et les entreprises non financières (investissement et profits), dans une dynamique auto alimentée qui pourrait être résumée comme suit. La phase ascendante du cycle (anticipations optimistes) alimente le crédit, la hausse des cours de bourse, l'investissement et les profits. Lorsque ces anticipations se retournent, le cycle s'inverse. Ce retournement se manifeste par un accroissement de la préférence pour la liquidité pour motif de spéculation, de la part des marchés financiers mais également des banques. Sur les marchés financiers, l'accroissement de la préférence pour la liquidité alimente une convention baissière "auto-réalisatrice" (baisse des cours). Au sein des banques, cela alimente une contraction du crédit. Cette "double" préférence pour la liquidité pour motif de spéculation conduit à l'illiquidité du système financier, à la fois en termes de monnaie disponible pour les transactions courantes, mais également en termes de financements accessibles aux entreprises (titres ou crédit); Cela implique une chute de l'investissement et des profits, qui renforce la convention baissière et donc la phase descendante du cycle. Cette lecture des travaux de Keynes peut paraître une interprétation ex post des travaux de l'auteur. Elle permet toutefois de rattacher les propositions ultérieures, de Minsky tout d'abord puis des modèles dits de troisième génération, à ces apports fondamentaux et fondateurs.

Cette dynamique cyclique de la crise d'illiquidité prend une forme explicite dans les travaux de Minsky (1986). A travers l'hypothèse d'instabilité financière (HIF), Minsky décrit un scénario "catastrophiste", dans lequel les mécanismes du cycle financier qu'il emprunte à Keynes aboutissent nécessairement à une crise d'illiquidité. Cette dynamique "endogène" de la crise résulte de la prédiction que la phase ascendante du cycle financier alimente un accroissement de l'endettement des entreprises (et des banques) jusqu'à un niveau non soutenable (financements de type "ponzi"). La poursuite des politiques de financement de type ponzi implique un épuisement progressif des fonds propres des entreprises qui y ont recours et qui finissent par se révéler insolvables. L'apparition de faillites déclenche alors un retournement du cycle, celui-ci alimentant la crise selon des mécanismes directement inspirés des propositions keynésiennes. La formalisation mynskienne des mécanismes de la crise décrit donc une situation où l'illiquidité généralisée trouve son origine à la fois dans le cycle financier d'une part, et dans l'élévation du degré de fragilité financière des entreprises (excès d'endettement et écart de maturité) d'autre part.

Cette approche "endogène" de la crise nous semble constituer une synthèse des approches fondatrices de l'illiquidité renvoyant au second canal de l'illiquidité. Elle formalise des mécanismes par lesquels l'insolvabilité génère l'illiquidité : Le cycle financier alimente l'élévation du risque d'insolvabilité, c'est-à-dire de la fragilité financière; lorsqu'un degré de fragilité financière élevé est atteint, même en l'absence de choc, un retournement du cycle apparaît nécessairement; la révélation des situations d'insolvabilité inscrites dans cette fragilisation financière suffit à alimenter une crise d'illiquidité aux effets systémiques ("debt deflation").

Dynamique cyclique et fragilité financière internationale : rôle des sudden stops dans les crises d'illiquidité modernes

Cette approche cyclique peut-elle contribuer à éclairer le rôle des SuSt dans les situations d'illiquidité internationale? La dynamique de crise "endogène" décrite par Minsky a fait l'objet de formalisations plus récentes. Parmi celles-ci, Mendoza (2005) propose un modèle centré sur les sudden stops. Il montre, à partir d'un modèle d'économie ouverte, qu'en présence de frictions sur le marché du crédit, une dynamique cyclique peut conduire à l'émergence de sudden stops qui alimentent une dynamique de crise de type "debt deflation".

Les "frictions" sont assimilées à des contraintes de collatéral et de financement du besoin en fonds de roulement (BFR)11, qui fixent un seuil maximum à l'endettement des entreprises et des ménages sur le marché international. Ces seuils sont fixés en fonction de la valeur du capital des entreprises et des ventes prévues. Cela implique que si les cours baissent, la valeur des collatéraux diminue, et l'endettement atteint son seuil. Les prêteurs internationaux vendent alors les titres apportés en collatéral renforçant la baisse des cours et la réduction du crédit. Cela affecte directement l'investissement (plus de financements) et la production (plus de financement du BFR), ajoutant encore à la dynamique de retrait des investisseurs internationaux. Cette dynamique prend la forme d'un SuSt, qui implique à la fois une crise bancaire domestique et une récession possiblement durable.

Il est alors intéressant de noter que la forme des contraintes expliquant le développement possible d'un cycle financier puis son retournement, repose sur la caractérisation de la fragilité financière. En fixant un seuil à l'endettement externe, les contraintes du modèle formalisent deux des critères de fragilité financière : l'excès d'endettement et le currency mismatch. On retrouve alors des prédictions proches de celles des approches fondatrices, appliquées ici aux sudden stop : lorsque la fragilité financière internationale dépasse un seuil de soutenabilité, c'est-à-dire que le niveau d'endettement externe devient très (trop) élevé, le cycle financier se retourne. Ce retournement peut alimenter une crise financière et économique généralisée de type "debt deflation". La "nouveauté" de l'approche que nous avons évoquée ici est que ce retournement du cycle peut prendre la forme, dans les économies émergentes, d'un SuSt des capitaux internationaux.

Conclusion : quelles perspectives pour les EM dans la crise financière actuelle?

A travers une revue synthétique des apports de la littérature moderne consacrée aux crises financières (modèles de troisième génération), nous avons montré que les épisodes de Sudden Stops peuvent être à l'origine de mécanismes de crise particulièrement destructeurs. Renouvelant les approches fondatrices de la crise, ces modèles modernes conduisent à reconsidérer deux moteurs principaux de l'illiquidité : l'illiquidité soudaine, causée par un choc externe, et l'illiquidité provoquée par l'insolvabilité. Nous avons montré que ces deux canaux de l'illiquidité pouvaient être identifiés dans les épisodes de SuSt. Les SuSt peuvent apparaître comme résultant d'un excès de fragilité financière, et matérialisent alors le retournement du cycle financier (l'illiquidité révèle l'insolvabilité). Ils peuvent également résulter d'un choc externe et ne pas être justifiés par la présence de déséquilibres financiers domestiques. Dans ce second cas, le développement d'une crise systémique est conditionné à la présence, ex ante, de fragilité financière internationale (maturity mismatch et/ou currency mismatch). Au-delà de l'intérêt théorique de ces développements, on peut s'interroger sur leur pouvoir prédictif. Les résultats théoriques dont nous avons rendu compte reposent sur l'examen les crises des économies émergentes à la fin des années 199012. Peut-on en tirer des prédictions quant aux effets possibles de la crise financière actuelle sur les EM?

L'analyse que nous avons conduite dans cet article suggère en effet que la crise financière actuelle peut constituer un choc externe déclenchant un SuSt dans les EM. Dans un contexte d'exacerbation de l'aversion au risque et de l'incertitude, les EM continuent de représenter des marchés peu sûrs dont les investisseurs devraient logiquement se désengager. Dans une démarche de "flight to quality", on peut attendre des investisseurs internationaux qu'ils vendent les titres qu'ils possèdent sur les marchés émergents, ces retraits généralisés de capitaux étrangers prenant la forme d'un SuSt aux effets potentiellement dévastateurs. Si un tel scénario "catastrophe" se mettait en place, les développements théoriques précédents prédiraient un enchaînement de ce type :

1/ retournement des capitaux internationaux;

2/ effondrement des cours boursiers;

3/paniques bancaires;

4/ contagion aux secteurs productifs : ralentissement de l'investissement sous l'effet de la chute des financements et défauts (effets bilans).

→ dynamique de crise auto-entretenue

Quelques faits observés des ces dernières semaines, plus particulièrement la semaine du 18 septembre 2008, semblent donner des signes qui s'apparentent à de telles prédictions.

1. Reflux des capitaux?

On observe depuis cet été des rapatriements de capitaux des marchés émergents au profit des Etats-Unis et du Japon. Les flux à destination des EM sont négatifs depuis mi juin 2008. Ces sorties de fonds (ventes nettes d'actions) atteignent 2 millions de dollar par semaine en moyenne, avec une accélération depuis mi septembre (Les Echos, 19-9-08).

2. Krach boursier?

On observe également une chute des cours sur les principales bourses des EM et des signes de manque de liquidités. Ainsi l'indice MSCI EM a chuté de 40% entre début 2008 et septembre (dont -10% la semaine du 18 septembre-. L'indice de la bourse de Shanghai est passé de plus de 5000 points en janvier 2008 à moins de 2000 points mi septembre, soit un effondrement des cours de 64% en moyenne. Des signes d'illiquidité transparaissent par ailleurs dans les actions des autorités chinoises : suppression de la taxe sur achats d'actions le 18-9; rachats publics d'actions des grandes banques chinoises sur le marché (l'agence d'Etat Xinhua a annoncé le 18/09 au soir que Central Huijin, organisme d'investissement public, a commencé à racheter des actions des 3 plus grandes banques publiques sévèrement attaquées en bourse cette semaine suite à l'annonce de la faillite de Lehman Brothers : Industrial and Commercial Bank of China, China contruction bank, Bank of China). A Moscou, l'indice IRTS a plongé de 54% entre fin décembre 2007 et mi septembre 2008. La journée du 18 septembre a vu plusieurs suspensions de séances avant l'annonce de séries de mesures publiques par D Medvedev le 18 au soir, dont 500 milliards de roubles pour soutenir les marchés financiers (14 milliards d'euros).

3. Paniques bancaires?

Plusieurs épisodes de ruée sur les dépôts ont été observés en Chine suite à des rumeurs de faillites bancaires la semaine du 18 septembre.

4. Ralentissement économique?

Des signes de contraction de la croissance apparaissent dans plusieurs EM (Les Echos, 19-9-2008).

Ces différentes observations, à défaut de constituer une mise à l'épreuve des faits des développements théoriques précédents, suggèrent qu'un Sudden Stop et une crise financière au caractère systémique ont peut-être démarré dans ces économies13. Ces quelques faits nous semblent alors ouvrir une piste de recherche complémentaire à cette étude, visant à examiner le pouvoir prédictif de l'analyse proposée dans le cadre de la crise financière actuelle. Cette démarche nécessite tout d'abord de conduire une analyse statistique rigoureuse des observations que nous avons évoquées, visant à examiner la réalité des "ingrédients" de la crise d'illiquidité généralisée dans les EM (sudden stop, baisse des cours, difficultés bancaires, début de récession). Cette confrontation aux faits s'inscrit dans la continuité de ce premier travail mais constitue à nos yeux un travail complémentaire et distinct. Les éléments factuels mis en exergue dans cette conclusion ne font que suggérer l'applicabilité de l'analyse théorique proposée au cas des EM dans la crise financière actuelle mais ne constituent pas en soi une mise à l'épreuve des faits; ils justifient au contraire la poursuite de ce travail sous la forme d'une étude empirique rigoureuse, qui constituera l'objet de recherches ultérieures.

Il convient également d'examiner le deuxième aspect des prédictions des modèles économiques que nous avons décrits : pour que des mécanismes de crise se développent suite à un SuSt, il est nécessaire que préexiste une fragilité financière. Il conviendrait donc d'examiner et mesurer le degré de fragilité financière des EM et partant leur exposition à un risque de crise d'illiquidité, initiée par un Sudden Stop dans le cadre de la crise financière actuelle. Ces développements feront l'objet de recherches complémentaires.