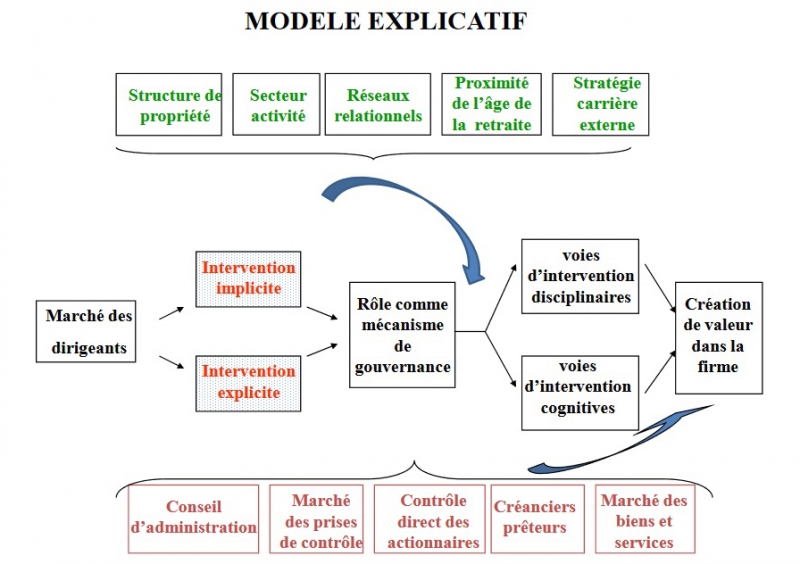

La thèse porte sur un mécanisme de gouvernance qui, à ce jour, a été relativement peu étudié : le marché du travail des dirigeants. La littérature s'est intéressée à l'éviction des dirigeants pour mauvaise performance et aux systèmes de rémunération des dirigeants, mais elle ne propose pas de modélisation du rôle du marché managérial. L'objectif de la recherche a été d'appréhender ses différentes voies d'intervention potentielles à l'intérieur du système de gouvernance des entreprises, d'analyser l'influence de facteurs de contingence susceptibles de modifier son rôle et, dans une vision systémique, d'étudier les effets de substitution ou de complémentarité pouvant être induits par d'autres mécanismes de gouvernance. La contribution à la création de valeur du marché managérial a été testée empiriquement pour la France, à partir du modèle proposé.

Afin d'apporter une vision globale du marché managérial, nous avons retenu comme cadre théorique la grille de lecture synthétique proposée par Charreaux (2002), car elle permet d'examiner ce mécanisme aussi bien sous la dimension disciplinaire que sous la dimension cognitive. Ces deux perspectives se complètent et s'enrichissent. Dans l'approche disciplinaire, les mécanismes de gouvernance, dès lors qu'il y a dans la firme séparation des fonctions de contrôle et de propriété, sont étudiés à travers leur aptitude à aligner les intérêts des actionnaires et des dirigeants et à réduire les coûts d'agence. Dans la vision cognitive, l'efficience des mécanismes est de type dynamique, adaptatif et productif, elle dépend de leurs apports cognitifs : contribution à la vision stratégique, capacité d’échange et d’acquisition de connaissances, de nouvelles compétences.

1. Proposition d'un modèle du rôle du marché des dirigeants, mécanisme de gouvernance

Outre la fonction fondamentale d'évaluation des dirigeants du marché managérial, cinq voies d'intervention de ce mécanisme ont été identifiées, trois disciplinaires et deux cognitives. L'évaluation des dirigeants, socle de la modélisation du rôle du marché des dirigeants, s'appuie sur trois familles de critères. Il s'agit de l'évaluation de son capital humain, à travers notamment l'âge, la formation, l'expérience, les réseaux dont il dispose, et la transférabilité de ses compétences, de la performance du dirigeant dans ses postes précédents et enfin de l'adéquation de son profil aux besoins de la firme. L'efficience du marché managérial peut être informationnelle, selon sa capacité à utiliser toute l'information disponible, ou allocationnelle, s'il oriente vers les entreprises les candidats répondant le mieux à leurs besoins. Alors que le marché des dirigeants est souvent présenté comme peu efficient, notamment en France, du fait de l'existence de réseaux, relationnels ou familiaux, nos travaux ont cherché à mieux comprendre son intervention, qui peut avoir un caractère explicite ou implicite. Le marché managérial nous apparaît constituer un benchmark, une source de mise en concurrence potentielle pour les dirigeants même dans les cas où il est supposé de pas avoir d'influence. Ainsi, plutôt qu'une barrière au marché managérial, les réseaux peuvent être également considérés comme un mode particulier d'ajustement de l'offre et de la demande, favorisant une meilleure estimation des compétences en réduisant l'asymétrie d'information et organisant une compétition particulière entre les membres du réseau ou entre réseaux.

Sous la dimension disciplinaire, les voies d'intervention potentielles du marché managérial qui ont été identifiées sont la sanction des dirigeants inefficaces, la récompense des dirigeants performants et la réduction des coûts disciplinaires. Si le marché managérial est efficient, d'une part, une sous performance devrait entraîner le départ du dirigeant et faire subir à celui-ci des coûts personnels, d'autre part, la firme devrait connaître un retour à de meilleurs résultats suite à l'éviction de son dirigeant. Lorsque le dirigeant possède des qualités supérieures permettant à la firme d'être performante, plutôt que la sanction ce sont les systèmes de récompense qui apparaissent être les plus incitatifs. La troisième voie d'intervention disciplinaire attribuée au marché managérial concerne la remise en question des contrats informels que l'ancien dirigeant avait pu mettre en place, permise notamment par l'arrivée d'un successeur externe, et la réduction des coûts liés à l'enracinement. Le marché managérial favoriserait le départ d'un dirigeant enraciné, le niveau de rentes qu'il s'attribuait étant devenu une source de convoitise pour les équipes concurrentes, ou le dissuaderait de poursuivre une stratégie d'enracinement, afin de ne pas porter préjudice à sa réputation.

L'approche cognitive a permis d'identifier deux autres voies d'intervention du marché managérial : la contribution à la vision stratégique de la firme, l'apport et le développement des compétences. La relation entre les caractéristiques du dirigeant, évaluées par le marché managérial, et ses choix stratégiques a été validée par de nombreuses études empiriques. La littérature est également importante sur les réorientations stratégiques consécutives à un changement de dirigeant, notamment si le successeur est un externe. L'autre voie d'intervention cognitive, l'apport et le développement de compétences, traduit la capacité du marché managérial à échanger et faire acquérir des connaissances et des compétences. Il s'agit des compétences apportées par le dirigeant que le marché managérial a contribué à sélectionner, supposées être génératrices de rentes. La rotation des dirigeants offre à la firme la possibilité d'adapter les compétences de son dirigeant à ses besoins et contribue à les enrichir, en élargissant la base de connaissances du dirigeant, en multipliant ses expériences et en développant son adaptabilité au changement.

Pour enrichir le modèle, deux familles de facteurs de contingence, conformes à notre cadre théorique, ont été étudiées. La première est liée à la firme. La structure de propriété, tout d'abord, est susceptible d'influencer le rôle du marché managérial, la discipline des dirigeants dépendant du degré de séparation entre la propriété et la direction dans la firme. L'éviction des dirigeants pour mauvaise performance serait plus fréquente dans les firmes contrôlées, c'est-à-dire où un actionnaire non individuel détient au moins 10% du capital, que dans les firmes managériales (aucun actionnaire ne détient 10% ou plus du capital), les firmes familiales étant celles y ayant le moins recours. La structure de propriété aurait également une incidence sur le rôle cognitif du marché managérial, qui serait renforcé dans les firmes contrôlées ou familiales, l'implication des actionnaires principaux étant plus forte et leur expertise relativement aux besoins de la firme plus développée. Le secteur d'activité apparaît également pouvoir modifier le rôle du marché managérial. Sous la dimension disciplinaire, l'éviction des dirigeants serait plus fréquente dans certains secteurs. L'asymétrie d'information serait variable selon les activités. Sous la dimension cognitive, d'après la théorie du capital humain de Becker (1964), les connaissances spécifiques au secteur seraient transférables. La prise en compte du secteur d'activité devrait alors renforcer l'efficience du marché managérial, apportant, à l'intérieur d'un même secteur, une meilleure vision des opportunités stratégiques et davantage de compétences à la firme. La seconde famille de facteurs de contingence étudiée est liée au dirigeant. Il s'agit de la stratégie de carrière externe, de la proximité de la retraite et de l'appui de réseaux. Le rôle disciplinaire et cognitif du marché managérial serait renforcé lorsque le dirigeant est influencé par des perspectives de carrière. Souhaitant évoluer rapidement, il serait incité à être performant et prendrait certaines décisions stratégiques. La proximité de la retraite aurait des effets plus contrastés : la menace d'éviction ne serait plus effective, la firme, pour des raisons de coût, préférant attendre le départ à la retraite du dirigeant, mais à l'opposé le rôle cognitif du marché managérial serait accru, le dirigeant plus âgé ayant cumulé plus d'expériences et de connaissances. Enfin l'influence des réseaux sur le rôle disciplinaire du marché managérial reste à confirmer, les réseaux pouvant renforcer la compétition et favoriser la sanction d'un des leurs pour ne pas ternir la réputation du groupe, ou au contraire constituer une barrière au marché des dirigeants. Leur impact sous la dimension cognitive serait lui positif, le capital social des dirigeants favorisant la mise en place de partenariats et l'établissement de nouvelles relations pour l'entreprise.

Dans une vision systémique du dispositif, les effets de substitution ou de complémentarité avec le marché managérial ont été étudiés pour cinq mécanismes : le conseil d'administration, le contrôle direct par les actionnaires, les créanciers prêteurs, le marché des prises de contrôle et le marché des biens et services. L'interdépendance des mécanismes jouerait dans le sens de la complémentarité sur le rôle disciplinaire du marché managérial, en renforçant son efficience. Le rôle du marché des dirigeants est tout d'abord directement lié à celui du conseil d'administration, qui a le pouvoir de révoquer et de récompenser le dirigeant. Le marché des prises de contrôle favoriserait le remplacement des équipes moins performantes, animerait et faciliterait la compétition entre les dirigeants, augmenterait la probabilité de remise en cause de certains contrats implicites. Les évictions pour mauvaise performance et le recours au marché managérial seraient plus fréquents en présence d'un actionnaire principal. Le contrôle serait plus effectif grâce aux créanciers prêteurs. Enfin le taux de rotation des dirigeants serait fonction du niveau de compétition entre les firmes. Sous la dimension cognitive, des effets de substitution pourraient être observés avec le rôle joué par le conseil d'administration et celui du marché des prises de contrôle, en fonction de leur participation respective à la vision stratégique de la firme et de l'existence de conflits cognitifs entre le dirigeant et les administrateurs ou le repreneur. L'apport et le développement de compétences seraient par contre renforcés par ces deux mécanismes. L'expertise des administrateurs, dans une vision d'accumulation de connaissances, viendrait s'ajouter à celle du dirigeant et le marché des prises de contrôle est souvent évoqué comme un vecteur d'acquisition de compétences.

Une modélisation du rôle du marché managérial peut alors être proposée (voir annexe).

2. Principaux résultats de la recherche

Le cas français a été retenu car un déficit d'études, surtout récentes, est notable pour la France. L'analyse est concentrée sur les changements de dirigeants, afin de mieux isoler l'influence du dirigeant sur la performance de la firme (Bertrand et Schoar, 2003). La partie descriptive porte sur 1007 dirigeants ayant été à la tête d'une des 637 sociétés cotées à Paris étudiées entre 1996 et 2005 et sur 366 changements de dirigeants identifiés sur la période. Elle offre une image contrastée du marché managérial français. Avec un taux de rotation moyen sur la période de 6,9%, une durée moyenne de mandat de onze ans, il apparaît au premier abord faiblement actif. Mais les changements de dirigeants sont en augmentation, 10% d'entre eux ont été remplacés en 2005, et la sanction semble particulièrement utilisée en France, avec un taux de départs forcés de 18,6% en moyenne sur la période, culminant à 40% en 2005, ce qui représente un des taux les plus élevés des pays industrialisés. La moitié d'entre eux sont dus à de mauvaises performances, 39% à des divergences stratégiques entre le dirigeant et le conseil d'administration ou les actionnaires, 11% à l'arrivée d'un nouvel actionnaire principal. 56% des départs forcés ont été suivis du recrutement d'un dirigeant externe. Le marché managérial français permettrait en outre d'accéder plus rapidement au poste de dirigeant que le marché américain (après un peu moins de vingt ans de vie professionnelle, contre vingt-quatre ans aux États-Unis). Les dirigeants français ont été nommés en moyenne à 44 ans, deux ans plus jeunes que leurs homologues américains. Si les créateurs (34%) et les dirigeants d'origine interne (39%) sont les plus représentés, un dirigeant sur cinq a été recruté à l'extérieur. Le recours au marché externe apparaît plus important en France que dans les autres pays industrialisés et demeure orienté à la hausse. La formation est un critère fort : 80% des dirigeants français ont effectué au moins cinq années d'études supérieures, se situant ainsi sensiblement au même niveau que les américains. Les écoles d'ingénieur constituent la formation la plus demandée (33% en incluant l'École Polytechnique). Seulement 10% des dirigeants de notre échantillon sont issus des grands corps. La formation internationale, faiblement recherchée il y a dix ans, a contribué à la sélection d'un tiers des dirigeants en 2005. La diversité de l'expérience semble un critère requis : les dirigeants ont occupé en moyenne 2,4 postes de direction avant d'être nommés, ont connu trois autres fonctions différentes, ont exercé à l'international pour 36% d'entre eux. Avoir travaillé dans un ministère n'est pas un parcours obligé, moins d'un dirigeant sur cinq est passé par le service de l'État. L'expérience sectorielle semble un facteur de sélection, comme aux États-Unis : plus de la moitié des dirigeants français n'ont connu qu'un secteur d'activité (sur une distinction en six secteurs), seulement 12% n'avaient pas d'expérience du secteur avant d'être nommés. La prise en compte du capital humain spécifique à la firme est également importante en France, 67% des dirigeants nommés étaient déjà dans l'entreprise depuis plus d'un an, mais elle est moins systématique qu'aux États-Unis et surtout l'expérience inter-firmes est aussi recherchée conjointement : un dirigeant est recruté car il connaît la firme mais aussi parce qu'il a développé des compétences dans d'autres entreprises. Le profil des dirigeants varie avec la structure de propriété. Dans les firmes familiales, ils sont plus jeunes, ont un niveau d'études moins élevé, ont moins de formation et d'expérience internationales, ne sont que 11% à avoir été recrutés en externe, et accèdent plus rapidement au poste de dirigeant.

Le modèle proposé du rôle du marché managérial a été testé sur 165 changements de dirigeants. La réduction de l'échantillon par rapport à l'étude descriptive s'explique par la mesure de performance retenue, calculée en moyenne deux ans avant et après le changement de dirigeant et utilisant des données boursières. Les successions de l'année 2005 et les firmes qui n'étaient pas cotées sur toute la période de calcul ont été de ce fait retirées de l'échantillon. Nous avons choisi d'utiliser la mesure de performance de Fernandez et Villanueva (2005), car elle prend en compte le coût du capital nécessaire à la réalisation de la performance, comme l'economic value added, tout en évitant les incertitudes de la mesure comptable du résultat, la valeur créée étant déterminée à partir de la variation de la valeur de marché des fonds propres pendant l’année. Il s’agit d’une mesure externe tenant compte des anticipations des investisseurs financiers, notamment quant à la valeur des opportunités de croissance.

Les régressions confirment que le rôle du marché managérial contribue à la création de valeur dans la firme, à travers trois des voies d'intervention identifiées. Cependant, bien que la qualité au niveau global de la relation étudiée soit bonne, la faiblesse du coefficient de détermination conduit à relativiser la place du dirigeant dans la firme et son influence sur la création de valeur.

Suite à une éviction du dirigeant, la firme connaît un retour à de meilleurs résultats. Cette relation est plus significative dans nos travaux que dans les études précédentes du marché français (Dherment-Férère, 1996). Le marché managérial intervient également à travers la réduction des coûts disciplinaires. Des études antérieures pour la France (Paquerot, 1996, Pigé, 1998) avaient conclu à un effet négatif de l'enracinement du dirigeant sur la performance. Nous apportons un éclairage différent en montrant que la suppression de l'enracinement est créatrice de valeur dans la firme.

Sous la dimension cognitive, les réorientations stratégiques consécutives au remplacement d'un dirigeant interne par un externe expliquent positivement la variation de performance de la firme. Nos résultats sont plus marqués que ceux de Dherment-Férère (1998) et rejoignent les conclusions obtenues pour les États-Unis par Shen et Cannella (2002), Helfat et Bailey (2005) ou au niveau mondial par Péladeau et al. (2005). Cette relation est peut-être induite par l'effet de la sanction, car 56% des dirigeants ayant fait l'objet d'un départ forcé ont été remplacés par un candidat externe. La variation du niveau de formation entre l'ancien et le nouveau dirigeant a un impact négatif sur la performance. Les études précédentes s'étaient concentrées sur le lien entre la formation et la performance, sans d'ailleurs dégager de consensus (absence d'influence pour le marché français, Pigé, 1993, supériorité des Masters of Business Administration, Bertrand et Schoar, 2003). L'incidence négative du changement de formation entre deux dirigeants explique le choix de certaines entreprises de recruter un dirigeant issu de la même formation que son prédécesseur, mais elle remet en question la vision selon laquelle la performance augmenterait avec le niveau de formation.

Ni l'âge, ni l'écart de compétences génériques, sectorielles ou liées à la firme, n'apparaissent avoir d'incidence sur la création de valeur. Peu d'études empiriques ont été menées sur le lien entre les différents types de compétences et la performance de la firme. Datta et Rajagopalan (1998) avaient déjà trouvé que les compétences sectorielles du dirigeant n'expliquaient pas la performance de la firme. Nos résultats confirment l'absence de cette relation, ce qui conduit à s'interroger sur le bien-fondé de l'utilisation de ce critère de sélection. La non significativité des compétences spécifiques à la firme traduirait par contre une meilleure efficience de la sélection en France, l'ancienneté dans la firme du dirigeant étant moins recherchée qu'aux États-Unis.

Le seul facteur de contingence ayant une influence significative sur le rôle joué par le marché managérial est la structure de propriété. Son intervention disciplinaire est plus significative dans les firmes contrôlées que dans les firmes managériales et familiales. Nous retrouvons le résultat sur une période plus ancienne de Pigé (1993), et pour les pays anglo-saxons de Parrino (1997), Denis et al. (1997) ou encore de Schulze et al. (2001). Sous la dimension cognitive, c'est au contraire dans les firmes familiales que le rôle du marché managérial est plus prononcé. Alors qu'une seule des voies d'intervention est significative pour les firmes contrôlées, la variation d'origine, la variation du niveau de diplôme, la variation de la nature de la formation influencent toutes les trois la création de valeur dans les firmes familiales, la première positivement et les deux autres négativement. Nos résultats confortent pour la France les conclusions des études américaines (Anderson et Reeb, 2003, Villalonga et Amit, 2006) : les entreprises familiales augmentent leur performance lorsqu'elles décident de rompre avec la tradition et de recruter un dirigeant d'origine externe. Ils sont novateurs en ce qui concerne la formation. Nous avons mis en évidence que dans les firmes familiales, la performance était positivement liée à la proximité des profils en termes de formation du nouveau dirigeant et de son prédécesseur. Dans les firmes contrôlées, seules les variations de compétences génériques influencent la performance, mais négativement. Elles constituent pourtant un critère de sélection des dirigeants.

L'impact des autres déterminants sur le rôle du marché managérial n'a pas été validé. L'absence de significativité des trois variables opérationnalisant les réseaux constitue cependant un résultat intéressant, car elle permet d'alimenter le débat sur l'influence de ceux-ci. Le rôle du marché managérial relatif à la sanction est créateur de valeur que le successeur nommé bénéficie ou non de l'appui d'un réseau, ce qui tendrait à montrer que le caractère incitatif est le même dans les deux cas. Dans les autres travaux français, une moindre performance des dirigeants issus des grands réseaux étaient observée par Kramarz et Thesmar (2006), leur performance était supérieure pour Yeo et al. (2003), il n'y avait pas d'incidence pour Carminatti-Marchand et Paquerot (2003).

Les tests n'ont pas permis de confirmer l'existence d'effets de complémentarité ou de substitution entre le rôle joué par le marché managérial et celui exercé par les autres mécanismes analysés : le conseil d'administration, le contrôle direct par les actionnaires, les créanciers prêteurs, le marché des prises de contrôle et le marché des biens et services. L'influence des autres mécanismes sur la performance n'a pas non plus été validée, y compris celle du pourcentage d'indépendants au conseil d'administration. Seul le nombre de firmes avec lesquelles les administrateurs sont en relation est significatif dans les tests, mais avec un impact très faible et négatif sur la création de valeur. Le nombre de mandats ne semble donc pas être synonyme d'apports cognitifs, mais plutôt engendrer une baisse de la discipline, par manque de temps.

Conclusion

Cette recherche doctorale a contribué à une meilleure compréhension du rôle du marché managérial et de ses effets en tant que mécanisme de gouvernance des entreprises. L'impact du marché des dirigeants sur la création de valeur a été confirmé empiriquement, tant sous la dimension disciplinaire que sous la dimension cognitive. L'étude offre également une vision actualisée des profils des dirigeants des sociétés cotées entre 1996 et 2005, éclairant sur les critères de sélection des dirigeants. Les travaux de recherche, reposant sur une étude quantitative, pourraient être poursuivis par une étude de cas, s'appuyant à la fois sur la collecte de données publiques et sur des entretiens avec les dirigeants de la société concernée. Elle apporterait sans doute d'autres éléments d'interprétation du rôle du marché managérial et pourrait aider à mieux comprendre l'absence de significativité de certaines voies d'intervention, notamment celle portant sur les compétences.